出品/深燃

作者/黎明

编辑/魏佳

在国货美妆行业,逸仙电商是一个绕不开的样本。这家公司从彩妆起家,凭借精准的定位、出圈的营销,抓住市场红利快速做大,只用时四年就在纽交所成功上市。

它更为人熟知的名字是“完美日记”,这是逸仙电商旗下众多品牌之一,在年轻人中很受欢迎。

鲜花掌声之外,面对疫情影响、流量红利衰减,有人担忧逸仙电商的成功模式能否持续。

逸仙电商创始人黄锦峰从不回避这些质疑,去年,他用“第二次创业”来概括公司未来五年的规划,并提出了“三步走”的转型路径。模式转型、业务迭代,成为逸仙电商发展的关键词。

一年过去了,转型成效如何?

根据逸仙电商3月9日发布的财报,其在2022年实现全年营收37.1亿元,第四季度毛利率提升至创纪录的71.1%,Non-GAAP层面实现净利润3468万元,上市以来首次实现扭亏为盈。

在具体业务方面,作为战略转型重点的护肤业务,四季度实现营收4.7亿元,同比增长42.4%,占总营收比例上升至46.9%。护肤业务的营收在全年占比达到33.5%。

护肤业务作为第二增长曲线势头正盛,和彩妆业务实现动态协同,并且在此业务结构支撑之下,逸仙电商开始赚钱了。

在国内美妆行业整体萧条的大背景下,逸仙电商做对了什么?美妆复苏的密码,或许就藏在这转型之路里。

国货美妆进入“存量搏杀”

过去一年,国内美妆行业的日子不太好过,大多数品牌都遭遇了成长的烦恼。

最直接的是需求减弱。疫情期间大部分人被困家中,口红、底妆等日常化妆品,用量大幅下降。

另外,线上流量见顶。前几年行业里流行铺天盖地的流量打法,但现在,线上渠道的效率不断降低,彩妆的品类红利和流量红利都在消退。

国家统计局发布的数据显示,2022年12月,化妆品类零售总额为290亿元,同比下降19.3%,是所有消费品中同比下降最大的品类;2022年全年,有9个月化妆品类零售额都呈负增长,全年零售总额同比下降4.5%,是最近几年中下降幅度最大的一年。

竞争则在进一步加剧。美妆国际大牌加大营销补贴,对国产品牌形成夹击。黄锦峰总结:“如今它们(国际大牌)又放低身段,把价格打下来、把费用打出去,市场竞争非常激烈。”

多种因素影响之下,国内美妆行业的增长越来越难,进入“存量搏杀”阶段。

即便是雅诗兰黛、资生堂等国际大牌,要继续高速发展也面临压力。

雅诗兰黛2022财年(截至2022年6月30日)全年净销售额同比增长9%,但净利润同比下滑16.7%;2023财年一季度(2022年7-9月)净销售额下滑11%,净利润下滑29%。随后雅诗兰黛表示中国市场的挑战远超预期,下调全年业绩预期。

资生堂2022年销售额增长5.7%,净利润大幅下滑27.1%。其中对销售额贡献最大的中国市场,是其在全球范围内唯一出现收入下滑的区域。

更稀缺的流量,更复杂的竞争,更难拉升的业绩,把整个美妆行业带入全方位能力竞争的阶段。

逸仙电商这样的新锐国货美妆公司,面临的挑战可能是双倍的。

一方面,他们需要直面竞争。传统美妆巨头和国际大牌的优势依然明显。不论是品牌认知、渠道网络,还是研发实力,甚至打价格战,竞争对手都拥有更多资源,具备打持久战的能力。

与此同时,他们要进行转型。黄锦峰说,疫情令化妆品行业加速进入品牌精耕、聚焦质量的时代,“相比此前铺天盖地的流量打法,近两年间国货美妆品牌对研发的重视肉眼可见地在上升,美妆行业进入一个比拼‘内功’的新阶段。”

这就像是一辆战车在高速公路的行驶过程中换轮胎,只有换上新轮胎车子才能跑得更快更远,但这从中短期来看,是需要放弃对“速度”的追逐执念,并且对赛道竞争的风险有清晰认知和对目前战略有坚决执行的定力。

在这样的背景下我们再来看逸仙电商,会发现坚持转型才是当下最紧急的事,也成为它继续留在牌桌上的底气。

幸存者、守擂方与探路人

某种意义上,逸仙电商是美妆大战的幸存者,是国货美妆的守擂方,也是主动转型的探路人。

黄锦峰在去年号召员工启动“第二次创业”,详细规划了公司未来五年的成长路径。具体分为三个阶段,首先降本增效,然后持续投入产品研发及品牌建设,最后重新拉动公司增长。

过去两年逸仙电商主要做的是前两个阶段,所以评价其成效如何,不在于增速是否迅猛、规模是否扩大,而是费用是否合理、效率是否提高,以及产品和品牌是否建设加强。

我们先看“降本增效”。

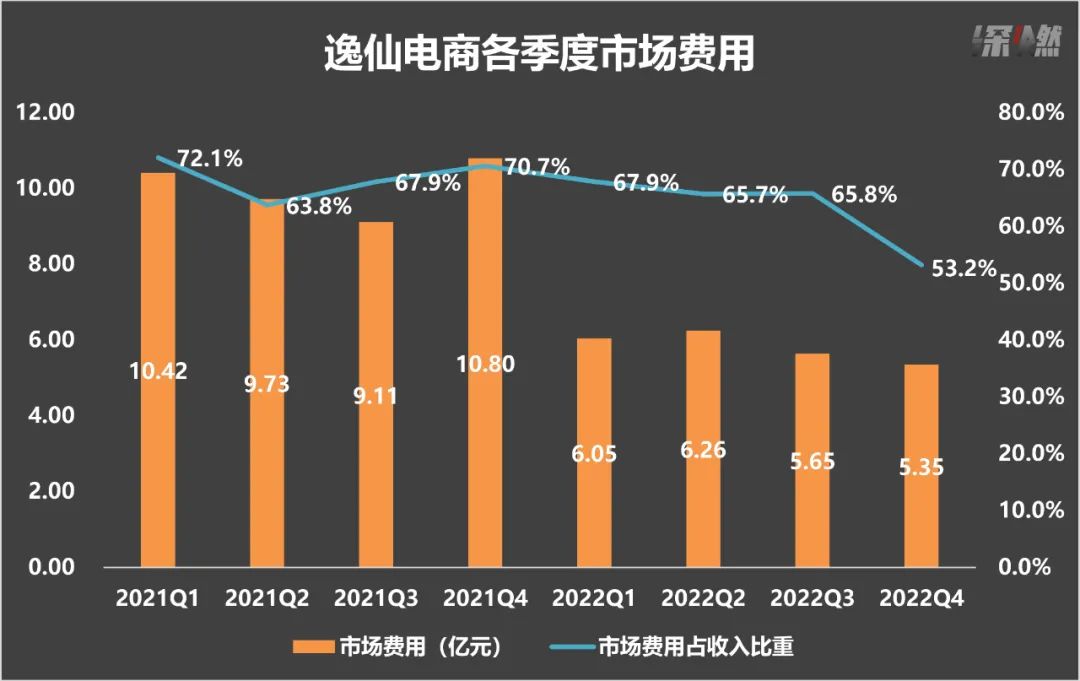

逸仙电商从去年开始缩减市场费用,改变大举投放营销换取高增长的商业模式。它在2021年的市场费用为40亿元,2022年大幅降至23亿元。2022年四季度市场费用5.35亿元,是过去10个季度以来最低。市场费用占收入的比重,从72%降到了53%。

逸仙电商各季度市场费用

砍市场费用只是精细化运营的一个方面,渠道、定价、毛利率管理等各方面,逸仙电商都在进行优化。

一些亏损的门店被优化,产品定价和毛利逐步提升。2022年四季度,逸仙电商的毛利率达到71.1%,创历史新高。

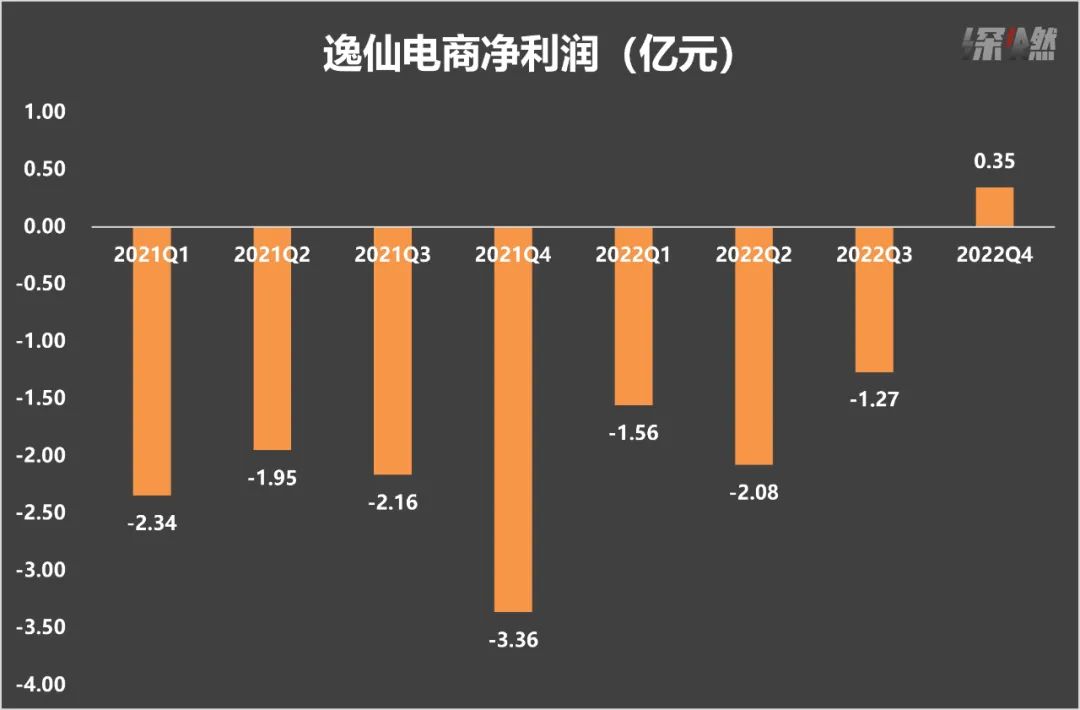

最关键的还是盈利指标的变化。过去外界对逸仙电商很大的一个质疑,是其增长是建立在持续不断的营销投放上的,而且公司一直亏损。但在去年四季度,逸仙电商盈利了。

从二季度亏损2.1亿元,到三季度亏损1.3亿元,再到四季度盈利3468万元,我们能看到一条非常清晰的曲线——净亏损不断收窄,最终实现季度盈利。

逸仙电商各季度Non-GAAP净利润

这直接影响了公司现金流。去年二季度,逸仙电商首次实现正向经营性净现金流,然后连续保持了三个季度。去年底的时候,逸仙电商的账上有26.3亿元现金及短期投资。

以逸仙电商现在的发展模式,这些资金储备足够让它跑很长一段时间了。

总体来看,逸仙电商降本增效的效果是显著的,尤其是在其他品牌亏损加大的衬托下。就像拼多多当年发起百亿补贴,短期的财务亏损只是一种战略选择。随着经营策略改变,盈利不是太大问题。

按照黄锦峰的规划,公司在实现盈利后,后续侧重点则是研发和打造多品牌矩阵。

很多人是通过完美日记接触到逸仙电商,这个单一品牌在早期为逸仙电商贡献了绝大部分营收。但现在,逸仙电商已形成多品牌布局。

目前逸仙电商的产品有两条线,一是美妆,品牌包括完美日记、小奥汀、皮可熊等;二是护肤,品牌包括Galénic(科兰黎)、EVE LOM、DR.WU、完子心选等。八大品牌价位段覆盖大众到高端,年龄层覆盖年轻到成熟人群。这提高了公司的抗风险能力。

逸仙电商早已不是当初那个有着浓厚完美日记标签的彩妆公司,成为了“全球多品牌美妆平台”。“主品牌完美日记升级,多品牌带动增长”,帮助逸仙电商加速转型。

重回增长之路的密码

逸仙电商主动调整品类结构,护肤业务被寄予厚望。

逸仙电商以彩妆起家,近两年重点发力护肤领域。相比美妆,护肤对于用户更刚需。尤其是疫情期间,人们减少了化妆品消耗,但对维持肌肤健康、解决肌肤问题的需求却迅猛上升。

黄锦峰认为:“护肤精细化、追求使用效果、更关注产品成分等,成为年轻一代消费者护肤的新追求,也催生了敏感肌修护等更多垂直的圈层化的消费需求点。这将为新锐品牌带来更多机遇。”

从商业变现角度,护肤比美妆毛利更高,利润空间更大。这对急于提升盈利水平的逸仙电商而言很契合,能拉动二次增长。

所以观察逸仙电商转型成效的一个重要角度,是其护肤业务的发展情况。

从切入方式来看,逸仙电商选择了收购和孵化两条腿走路。在孵化护肤子品牌完子心选之后,逸仙电商先后收购了Galénic、EVE LOM、DR. WU(中国大陆业务)三个护肤品牌。这为其业绩增长注入了强劲动力。

根据逸仙电商公布的数据,2022年四季度,护肤板块的收入同比增长42.4%,高于行业平均水平。其中,Galénic、EVE LOM和DR.WU三大护肤品牌合计收入同比增长73%。2022年全年,三大品牌净收入翻了近一倍。

得益于高速增长,护肤板块成为逸仙电商的重要收入来源。去年四季度贡献4.72亿元营收,在逸仙电商总营收中的占比提升至46.9%。而在两年前,这个比例不到10%。

逸仙电商护肤业务收入

在彩妆业务增长放缓的情况下,护肤业务成为拉动公司增长的新引擎。

在这个过程中,逸仙电商还完成了一项重要升级——品牌冲高。

转型之后,逸仙电商的产品品类较此前更为丰富,涵盖了从平价到高价位的多品牌布局。特别是护肤品类中,Galénic来自法国制药和真皮化妆品集团Pierre Fabre,EVE LOM由英国美容师Eve Lom用自己的名字创立于20世纪80年代,DR.WU是来自中国台湾的知名专业护肤品牌。

收购完成后,逸仙电商利用Galénic的法国身份,与Pierre Fabre合作开发和推出新产品,支持品牌在欧洲和中国的增长。DR.WU的品牌资产、产品配方都帮助逸仙电商取得了更好的增长。

很多消费品品牌都经历过周期,进行过艰难转型,如安踏、李宁、波司登等。每个品牌转型路径不同,用时不等,但总体而言有一个共同点:不会一蹴而就。逸仙电商计划用五年时间完成转型,目前看进展符合预期。

“相信在未来,更多美妆品牌会针对中国人肌肤特征和问题,整合自有及外部,乃至全球的科研力量,推出更多高品质的功效类化妆品,这其中蕴含着巨大的想象空间。”黄锦峰说。

下一个五年拼什么?

任何时代都有红利,上一个五年,逸仙电商抓住流量红利,快速做大。行业发展前期的红利消失,下一个五年拼什么?

刚收购Galénic、EVE LOM这两大偏高端的护肤品牌时,有很多人提出质疑,认为逸仙电商过去一直以来给市场留下的“大牌平替”印象会拉低子品牌档次。

后来逸仙电商的做法是深入到油脂、粉体、色粉等原料端的研发。相比口红、腮红,粉底液、底妆类的产品技术含量更高,研发难度更大,也更容易建立壁垒,提升品牌溢价。

事实证明这个方向是对的。不只是逸仙电商,近两年国货美妆品牌都在加大对研发的重视程度,以此作为夯实产品力、加强品牌建设的基础。

逸仙电商的研发费用非常直观体现出这一点。其研发费用在2020年只有6651万元,2021年直接翻倍达到1.4亿元,2022年维持在1.3亿元。研发费用占收入的比重,从两年前的1.3%升至今天的3.4%。该研发投入力度在国际美妆行业居第一梯队。

在降本增效的策略指导下,逸仙电商各项费用大幅缩减,履约费用、市场费用直接腰斩,管理费用也大比例减少,只有研发费用不减反增。

一增一减,企业重视什么,想往哪方面转型,一目了然。

在完美日记高速奔跑的那几年,逸仙电商沉淀了一套成熟的品牌方法论,这套方法论正在被复制到更多品牌上。当研发的硬实力跟上,品牌软实力进一步加强,可持续的商业模型才会得到验证。

去年,逸仙电商推出了一些口碑不错的大单品,比如完美日记旗下的散粉抗氧小蓝锁卖得很好;DR.WU推出的经典爆品杏仁酸精华液8%,在双11期间登上了天猫祛痘精华双11热卖榜、抖音渠道国货精华爆款榜的榜首;Galénic全新升级的第三代铂金雪藻精华,也上了天猫热卖榜前五。

今年,逸仙电商打算更进一步。它刚任命承静担任首席科学官。承静是业内公认的重量级研发专家,在美妆行业的从业经验超过25年,曾担任雅诗兰黛亚太研发部副总裁一职。

从彩妆到护肤,从营销到研发,逸仙电商加速转型进度,重回增长状态。国泰君安证券在研报中指出,2023年预计行业自一季度起触底复苏,看好国货龙头受益行业复苏、强者更强,而在产品研发、品牌建设、管理体系等具备全要素竞争力的企业有望持续跑赢。

新消费创业潮起潮落,风口来临时,各路人马蜂拥而入,当潮水退去,只有留在牌桌上才能抓住未来的机会。很多时候,窗口期很短,大船掉头很难。在这个存量竞争的时代,率先找到增量,就抓住了复苏的密码。

24小时热榜

24小时热榜

热门视频

热门视频