来源/斑马消费

作者/徐霁

6月底慕思股份上市后,8月初趣睡科技开启申购,即将在深交所创业板上市。原本就话题性十足的大家居行业床垫板块,再添两家明星公司。

大市场空间,低附加值产品的同质化竞争,造就了如今床垫江湖的内卷格局。

行业老大慕思,品牌争议从未间断;代工厂梦百合,想通过营销投入来做大品牌业务,去年却陷入亏损泥潭;“床垫第一股”喜临门,前几年跨界影视元气大伤,回归主业大砸广告才勉强恢复体力;趣睡科技造出互联网床垫的空中楼阁,被二股东小米捅刀,业绩下滑,今年上半年营收净利双降……

头部企业们“误入歧途”,这些成本最终都要转嫁到C端。现在的消费者,想要买到物美价廉的床垫,可真是太难了。

看起来很美

人这一生,有三分之一左右的时间在床上度过。在这个场景中,床品、床垫、床上用品,无论哪个细分市场,都蕴含了巨大的市场空间。

床上四件套,这个并不起眼的小行业,曾培育出了富安娜、梦洁股份、多喜爱、罗莱生活、水星家纺5家上市公司。

功能更重要、客单价更高的床垫,意味着更大的市场容量。

中国人大规模使用床垫,其实并没有多长时间。在全球化带来床垫使用习惯之前的几千年,我们垫着睡觉的材质和产品五花八门。

中国床垫行业起步于上世纪80年代初期,市场培育期便形成了穗宝床垫、皖宝床垫等地方特色品牌,并一直延续至今。

90年代之后,随着自主研发的床具机械开始投入使用,中国床垫行业进入规范化发展时期。白手起家的喜临门、以床垫机械切入的梦神家居,便诞生于这个阶段。

新世纪之后,外资品牌争相进入中国市场,本土床垫行业发展提速,并先后诞生了多个流派。高举高打走品牌路线的慕思股份,主打生产、替品牌代工走外销渠道的梦百合,成为其中的佼佼者。

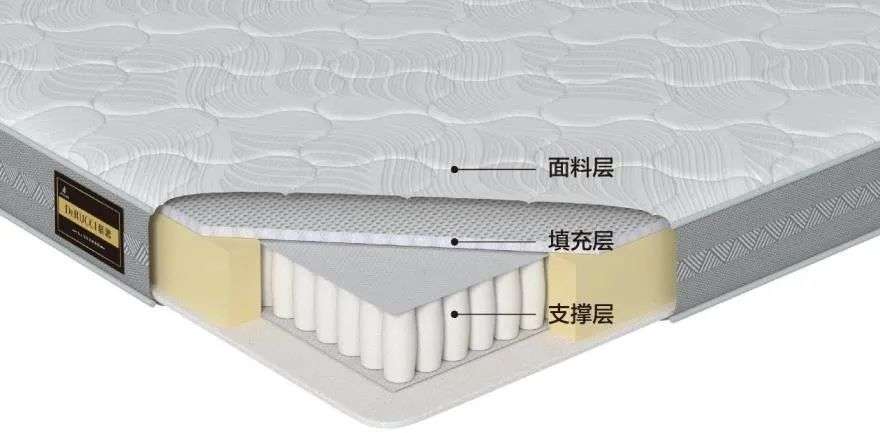

床垫产品本身,也从早期的棕垫为主,演变为现在弹簧床垫为主、海绵床垫和乳胶床垫为辅的产品结构。按最新数据,这三者的占比分别为70%、20%、10%。

公开数据显示,经过30年的发展,中国已经发展成为最大的床垫生产、消费与出口国。产值超过全球的三分之一,2020年消费规模85.4亿美元,最近十年的复合增长率接近20%,远超其他国家,在大家居行业亦名列前茅。

随着消费水平和健康意识的提高,床垫的普及率和更换频率仍然有提升的空间。目前,中国的床垫普及率仅为60%,而发达经济体大多达到85%;中国近50%的消费者超过5年未更换床垫,美国消费者的三年床垫更换率达到70%——随着乳胶等新材料在中国床垫市场的普及,更换频率提高将成为自然趋势。

同时,在床垫发源地美国,前五大品牌的市场集中度超过50%,而中国五大床垫品牌的市场集中度仅为16%左右,头部品牌的扩张空间非常大。

不过,巨大市场空间的背面,床垫市场的弊端也非常突出。在大家居行业的各大产品线中,床垫是典型的隐性产品,相较于全屋定制、沙发、智能家居等显性产品,整体附加值有限。

大市场空间,低附加值产品的同质化竞争,造成的结果就是内卷。那么,床垫行业的内卷,到底有多少种姿势?

品牌智商税

早期,中国家居行业极度缺乏自信。当时的社会风气是,只要挂上仿欧美的品牌标签,产品就能卖出高价。

特别是广东品牌,把这一招玩得炉火纯青。定制家居行业,老大欧派家居和老二索菲亚,小弟皮阿诺、好莱客等,都是这个套路。

2011年,央视曝光假冒“洋品牌”达芬奇家居引发热议。这家企业将东莞生产的家居产品运到意大利再运回来,标价比原来涨了10倍。之后,该品牌在市场上基本销声匿迹。

但是,这种伪“洋品牌”的商业模式,并未能完全杜绝,只是更加隐晦罢了。床垫行业,最突出的便是慕思。

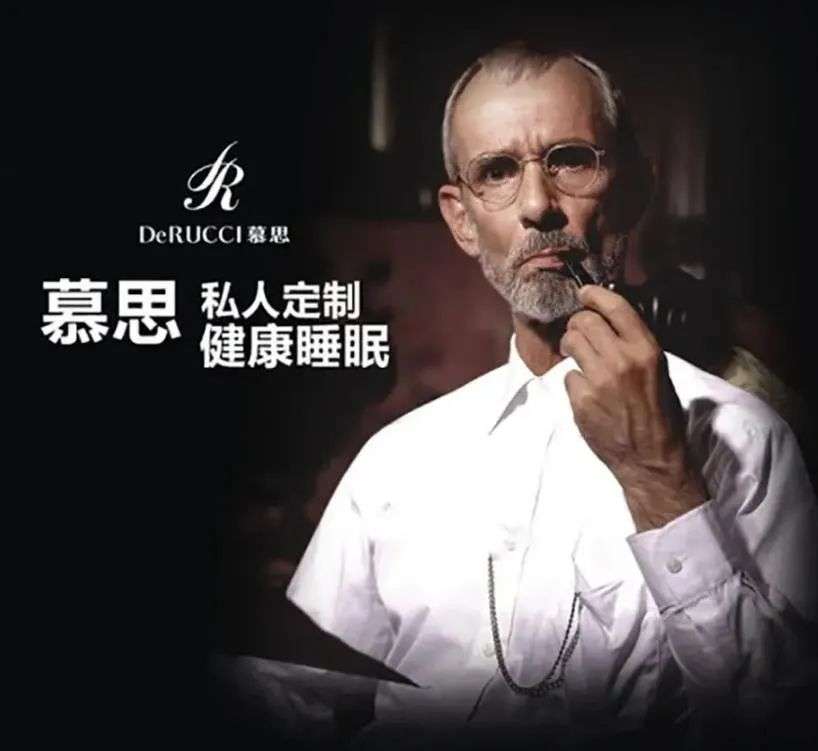

当你在机场、高铁站看到那个与乔布斯颇有几分相似的老头叼着烟斗,宣传“源自1868”、“法国皇家设计师”的慕思de Rucci;当你在家居卖场最高规格的门店看到这售价动辄过万元的床垫,你大概率会以为这是哪个国际大牌。

其实,这是一家2004年才创立于广东东莞厚街的本土品牌。

2009年,这个名叫Timothy James Kingman的老头,与慕思签约,授权公司可永久使用带有其肖像的照片及其底片。也就是说,这个老头与公司品牌及家居行业没有任何关系,不是品牌创始人也不是设计师,这就是彻头彻尾的广告。

靠着高端的品牌定位和广告暗示的胜利,慕思股份一跃而成为中国床垫老大。在极度分散的中国床垫市场,公司市场份额8%,为第二名喜临门的两倍,占据了前五大品牌总市场份额的一半。

尽管品牌广告等问题引起监管层的关注,并引发舆论争议,但是,慕思股份还是在今年6月底成功登陆深交所主板。

随着消费者对品牌的认知加深,慕思的智商税,其实也没有以前好收了。

近几年,公司异于行业趋势,不断下调旗下床垫产品的出厂价,2019年-2021年分别为2419.93元、2102.60元、2041.97元。

同时,在原来的直营和经销渠道之外,公司加大力度拓展合作品牌业务,2019年联合欧派成立“慕思·苏斯”品牌,仅供欧派全渠道销售。

当你订购欧派的全屋定制,宣称赠送慕思的床品和床垫,实际上只是定制品牌“慕思·苏斯”而已。

近3年,公司对欧派家居的销售金额分别为6288.15万元、2.88亿元、5.28亿元,占营业收入的比例分别为1.63%、6.47%和8.15%。

多重因素合力,慕思股份毛利率从2019年的53.49%一路下滑至2021年的44.98%,通过压制三项费用的支出,公司才勉强保住了盈利能力。

生产商转型

慕思的品牌成功,站在消费者的角度来说,确实是智商税。成本1000元出头的床垫,出厂价2000元,靠着有瑕疵的广告营销,在终端能卖出大几千上万元的价格。

但是,在行业内,这个品牌化的成功案例,激励不少同行,重仓品牌业务、加大营销力度。转变最明显的便是梦百合。

2003年创立的梦百合,核心业务为床垫出口,给大牌做代工。2021年,公司营业收入79.12亿元,自有品牌仅15.62亿元,占比不到20%。

但是,全球化生产、缺乏品牌力,导致公司盈利能力差、业绩不稳定。2021年,梦百合盈利能力继续下滑,亏损2.76亿元,这是公司自2011年有业绩记录以来的首次亏损。

出于对本土市场的重视,以及对提升盈利能力的渴望,梦百合加大了对品牌业务的投入。截至2021年底,其线下门店数量突破1000家。

但是,梦百合与慕思同样的问题是,高收入和高增长,建立在高投入的基础上。

2021年,梦百合广告宣传费1.96亿元;当年,公司自有品牌收入15.62亿元,毛利率29.67%,这部分业务的毛利润也才4.63亿元。综合算下来,梦百合的广告投放力度,一点也不比慕思小。

这些品牌想通过长期的高投放,建立渠道和品牌惯性,以此来深挖护城河建立长期优势。但是,对于床垫这种低频消费来说,直接的广告投入势必是长期且低效的。

A股另一家生产型床垫企业的经历,则更为曲折。

浙江绍兴人陈阿裕17岁开始在木器厂当学徒,22岁时用仅有的1000元钱办起了软垫厂,随后喜临门成立,一步步成长为中国最大的床垫品牌之一。

2012年以“床垫第一股”的身份上市后,陈阿裕不甘心老老实实做床垫,在跨界重组最盛的2015年,掏空家底以现金7.2亿元收购影视公司绿城传媒100%股权。

没有意外,喜临门影视板块暴雷,拖累上市公司业绩。困顿之时,公司差点被顾家家居收购。

陈阿裕痛定思痛,清理影视资产,回归床垫主业,终于在2021年打了个翻身仗。

喜临门核心业务得以提振,一方面是降低毛利率以价换量,另一方面还是与梦百合和慕思一样,大幅加大广告投放力度。

2021年,公司广告及业务宣传费3.04亿元,同比增长了81.39%。至此,喜临门已经度过了最危险的时期,但盈利能力,还是较头部家居企业们,低了不少。

互联网泡沫

床垫,是一个相对较重的产品。感官上的重,降低了消费者的购置欲望。产业上的重,是指行业内大多为重资产企业,设计、生产、品牌、销售一揽子全包。

直到2014年,一家叫Casper的美国公司,对传统床垫行业的商业模式进行了颠覆。

Casper通过线下体验店和电商相结合的方式直接销售,向客户承诺100天免费试用退换,床垫卷起来装进纸箱运输,方便收货和退换。

2015年,在科龙、美的、全友等企业担任过销售高管的李勇,创立趣睡科技,把Casper的业务模式复制到中国市场。

这种新颖的商业模式,让公司在一级市场广受追捧。趣睡科技创立几个月后,便拿到小米系顺为投资的1000万元天使投资。目前,小米为公司第二大股东。

另外,公司还陆续拿到京东数科、成都国资、喜临门、昆仑万维、篮球明星易建联等机构的投资。

尽管从来没直接说过,但是,趣睡科技的8H床垫就是按照雷军“互联网思维”来打造的。

专注。趣睡科技床垫产品只做少量SKU,集中精力打造爆款;公司采取外包生产+互联网销售的轻资产模式运作。

极致。公司讲究用户体验,床垫采用纸箱卷装,方便收发,提供21天的试睡期。

口碑。提升用户参与感,8H品牌通过社会化营销和众筹等模式,奠定了互联网床垫的品牌基础。

快。产品落地快,公司发展快,上市也快,创立5年便开始冲击创业板,到今年终于如愿以偿,8月2日已开启申购,敲钟在即。

但是,销售重度依赖互联网平台,特别是小米系电商平台,生产完全依赖喜临门、梦神家居和梦百合,终究是在巨头的夹缝中讨个巧而已。

灰犀牛已经开始作乱。自2019年起,B2B2C模式下小米商城减少对非米家系列产品的采购,重创了公司业务。

2019年-2021年,趣睡科技来自小米系列平台的收入分别为4.18亿元、3.27亿元、2.90亿元,占比分别为75.69%、68.43%和61.41%。同期,公司营业收入从5.52亿元下降至4.73亿元。根据业绩预告,2022年上半年公司营收、净利均大幅下滑。

值得一提的是,这个互联网床垫第一品牌,曾是刷单小能手。2017年-2019年,趣睡科技刷单的订单金额占营业收入的比例分别为2.45%、1.81%及0.26%。直到监管层加强管控,公司才于2019 年3月底停止刷单行为。

现在的情况是,老师Casper上市不到两年就火速退市,互联网床垫的泡沫被刺破;趣睡科技登陆A股,新故事准备怎么讲?

24小时热榜

24小时热榜

热门视频

热门视频