来源/氢消费

作者/大可

图/壹览商业

太平鸟(需求面积:200-500平方米、2021年Q1热搜品牌榜上榜品牌、代表项目:杭州城西银泰城,东莞东城万达广场等)的2022年过得有点难。

2022年,太平鸟迎来了上市以来的首次亏损。根据日前太平鸟发布的2022年全年财报显示,2022年实现营业收入为86.02亿元,同比减少21.24%;实现归属净利润为1.85亿元,同比减少72.73%,实现扣非净利润-0.27亿元,这一数字在2021年同期为盈利5.2亿元。

营收利润双降的背后,除了年报中主要归咎的疫情因素之外,背后更是太平鸟等时尚品牌的“通病”症状。历经拓张、失速,和随之而来的震荡与调整,太平鸟还能再“飞”起来吗?

激进扩张下显露的后遗症

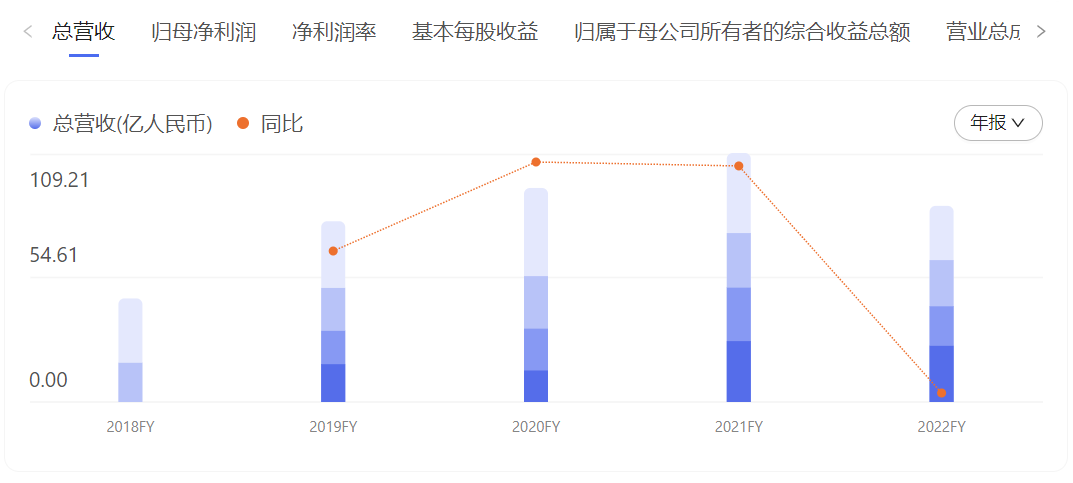

作为首家登陆A股主板的时尚服饰企业,太平鸟称得上是“优等生”,自2017年上市以来,业绩一直保持稳步抬升,在2018至2020三个财年年度里,营收连年递增,到2021财年营收更是破百亿,到达109.2亿元。这让2022年财报中营业收入及利润的双双下降显得格外不寻常。

这种营收和利润的双下降是全面性的,且趋势明显——分品牌来看,PEACEBIRD女装和PEACEBIRD男装分别实现营收32.74亿元和29.22亿元,同比分别下滑26.99%和13.27%;毛利率为49.21%和50.23%,分别减少6.66%和3.09%。LEDIN少女装和Mini Peace童装营收则分别下滑28.25%和13.87%至10.03亿元和10.97亿元,毛利率分别为44.19%和49.89%,比上年减少4.62%和1.38%。

对于营业收入和利润下滑的原因,太平鸟在最近发布的最新财报中做出重点解释:主要原因是由于外部经营环境的变化所导致。财报中表示,“2022年,受国内新冠疫情等不利因素影响,公司零售业绩出现下滑,公司销售毛利同比下降。同时,公司店铺租金、员工薪酬等固定性费用较大,导致公司扣非净利润出现亏损。”但跟随财报数据细究原因,从营收破百亿,到扣非净利润出现亏损,不仅有疫情的影响,也受到渠道布局调整的影响。

太平鸟财报中,太平鸟共开设实体门店4671家,2021年末为5214家,2022全年关闭门店1619家,新开1076家,计算来看,门店净关闭543家,这其中直营店净关闭189家,加盟店净关闭354家。

此前的2021年,太平鸟在门店扩张上可谓高歌猛进,全年新增门店598家,其中加盟店净拓536家,较2020年加盟店实现了三倍拓张。2021年的门店扩张潮曾给太平鸟交出好成绩,直营收入同比增长13%至46.1亿元。加盟店则净拓出536家,加盟收入同比增长24%至28.5亿元。但布局的拓张带来的一系列连锁反应和随之而来的隐患,也同样显现出来。

一方面,虽然渠道布局的高速扩张助推2021年形成了营收破百亿的收益,但此时利润率已有所下降,净利润从7.1亿元减少至6.8亿元,扣非净利润则从5.6亿元下降至5.2亿元,出现“增收不增利”的状态。

另一方面,2022年加剧的疫情影响也让高速扩店的太平鸟“雪上加霜”,2022年期间疫情的冲击导致了消费的持久低迷,使得大举扩张的太平鸟难以承担高昂的门店成本压力,而激进的渠道布局策略,进一步摊薄了单店营业收入。同时,店铺的增加进一步增加了订货数量,在客流的持续锐减的情况下,进一步导致库存挤压,导向产品打折促销、降价处理,导致毛利率的进一步下降。

2022年度,直营店渠道年内贡献收入34.19亿元,毛利率为63.41%;加盟店渠道年内收入为23.78亿元,毛利率为34.78%。毛利率相较于上年均有下降,其中加盟店毛利率更是较上年下降了7.94个百分点,太平鸟官方解释为本期加大了过季老货库存清理力度。

与此同时,另一个值得关注的指标是库存价值的居高不下和存货周转天数的增加。相关数据显示,2021年太平鸟存货周转天数168天,已经是行业偏高的数字,与此同时,太平鸟的存货规模也连年走高,2019年-2021年分别为18.55亿元、22.57亿元、25.40亿元。

采取激进的开店扩张策略,与居高不下的库存规模不无关系,但由于缺乏有效的销售带动策略,开店扩张并没有得到预期的收入,反而进一步导致了库存的产生。

请“代言”难以支撑“高飞”

“我们的目标是成为‘中国时尚新生代的首选品牌’”2018年太平鸟创始人张江平如此表示。2018年至2021年,在张江平带领下的太平鸟“不负众望”,即使碰上疫情,太平鸟仍在2021年营收成功破百亿元。

实际上,自2015年宣布向年轻化战略转型以来,太平鸟先后邀请王一博、欧阳娜娜、虞书欣、白敬亭、杨倩等明星艺人、运动员做代言,并持续联动明星与头部网红开展营销事件。

除了高价请明星代言,太平鸟还投入到了与潮牌和IP的“花式”联名上,联名对象包括迪士尼皮克斯怪兽大学、疯狂动物城、雪天使米奇、爱心小熊等IP,及Susan Fang、Xuzhi、WMWM、Calvin Luo、Garon by Garon、Nomanoman、Staffonly和Angus Chiang等设计师,更是斥资1000万元人民币收购了独立设计师男装品牌8ON8 20%股份。

和花木兰、猫和老鼠等IP的联名,曾帮助太平鸟在2020年疫情期间逆势增长,实实在在刺激了销售额。但由此而来的是营销费用的高企。2022年度,太平鸟的经营成本达44.54亿,包含广告宣传费用在内的销售成本超过31亿,约占营业收入的36%。根据相关数据披露,2022年度上半年,太平鸟广告费就高达1.9亿。

曾几何时,太平鸟品牌自身作为都市丽人的“进阶选择”自有风格,但在“百变”式联名之后,不知离“中国时尚新生代的首选品牌”是不是更近了?

花式“追联名”带来的“硬币的另一面”是,网友纷纷表达出这样的声音:“缺乏设计和想法”“有些是要素的堆叠、产品的叠加”“与自身品牌融合度不高”,如此种种导致新品偶有爆款“出圈”,造成了库存的积压,太平鸟的辨识度塑造还需加强。

和这一问题相映照,2022年度,太平鸟的研发费用仅为1.1亿,去年同期为1.5亿,研发费用低于销售费用26倍。

对研发投入不够及层出不穷的高频率推出联名新品,必然会压缩设计周期,考验着设计团队的创新力,而花式营销也只是增幅器,重营销、轻研发难以引领消费趋势,请明星代言、开发IP联名,也很难拿到“解药”。

全面变革下的行业示范

无论是激进扩张、高库存,还是重营销轻研发的问题,事实上,这都是快时尚行业的“通病”。包括太平鸟在内,一众快时尚品牌正共同经历着冲击与阵痛。

目前,上市服装企业的年报正陆续披露,森马、七匹狼在内的其他服装企业在2022年均迎来大幅度下滑,森马业绩预告称,2022年预计归母净利6亿—7亿,同比下降52.91%至59.64%,甚至于高成本、高存货也类似,森马截至2022年三季度末,存货达到46.70亿元,存货周转天数220天,同比增加65天,更高于太平鸟。森马尚且在艰难求生,美邦则被曝出关店、欠薪的消息,与此同时,曾开出万店的拉夏贝尔已破产重组,班尼路也不见踪影。

从整个行业来看,服装行业的整个盘子也小了。2022年服饰鞋帽等类目的社会零售总额约1.3万亿,同比下降了6.5%。纺织服装(中信)行业指数下跌8.55%,其中品牌服饰子行业达到11.3%,纺织制造子行业下跌5.53%。

无论是太平鸟、森马、美邦等国内品牌,还有优衣库、Zara、H&M等国际品牌,面临的是快时尚品牌类似的“痛点”——蛋糕变小,市场竞争加剧,面临电商平台与小众网红品牌更为加剧的冲击。

与此同时,消费者的消费习惯也在发生改变,越来越多的消费者不再只需要“线下门店”的体验感,更习惯于网购与短视频购物,信赖KOL和KOC的亲身推荐。在品牌选择上,也逐渐不再“迷信”大牌,青睐各种新兴小众的品牌。这种来自互联网的“降维打击”,正辐射所有快时尚品牌。

在这样的情况下,无论是广撒广告费还是激进扩张都是“饮鸩止渴”,切实抓好设计、品牌等核心产品力引领消费趋势,同时在供应链、产业链上不断升级以提升效率,“核心竞争力”才是破局赛道的硬道理。

对此,太平鸟不是不明白。太平鸟在公告中表示,2023年公司将启动全面变革,开启第三次创业新征程。2023年开年,太平鸟率先进行了组织架构上的调整和改革,在组织架构上施行重大改革重组,打散之前以事业部为核心的团队组织形式,转变为职能大部制,立足从研发、供应链、零售等职能,实施“一个品牌,两个抓手,三个集成”改革,强化太平鸟品牌的统一化管理,同时立足产品研发和零售运营两大抓手,统一渠道运营策略,升级店铺形象,重塑电商运营模式,进一步达成品牌促活。

此外,太平鸟还进一步减少了广告费和营销费用,并改变了过往渠道规模增长策略,更加聚焦门店经营质量提升和盈利能力改善,主动关闭低效门店,控制促销幅度,净盈利得到有效增长。太平鸟在2023年一季度净利增长14%至2.16亿元。

面对快时尚品牌的共同困局,太平鸟的发展是照映、是示范,也是启示。全面变革已初见成效,业界静观2023太平鸟能否持续高飞。

24小时热榜

24小时热榜

热门视频

热门视频