出品/剁椒娱投

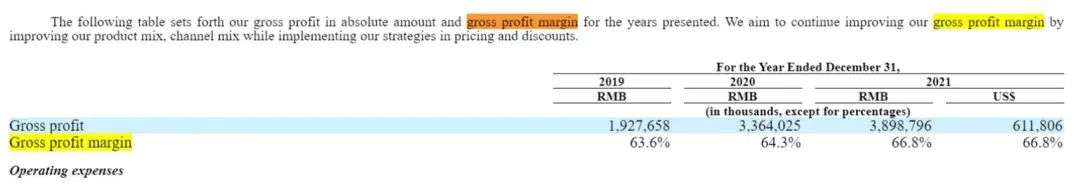

作者/西西弗

2021年3月,完美日记母公司逸仙电商宣布收购“卸妆膏界的爱马仕”EVE LOM,这一消息引发市场质疑。

在当时部分媒体的口中,这桩收购充满了“中国土豪”在欧洲“买买买”的刻板印象。

出售EVE LOM品牌的机构名为Manzanita Capital,总部位于英国伦敦,旗下还有以Diptyque、Byredo等定位高端的蜡烛和香水品牌,根正苗红。

而逸仙电商,当时不过是刚刚创业4年,凭借完美日记这一品牌快速崛起的“网红公司”。

《时尚芭莎》前执行主编于小戈在当时的一篇讲述中国资本收购海外消费品牌的文章中写道:“穷人乍富,买辆玛莎拉蒂的钱还是拿得出的,可是买回家放着,也不会开,不知道该怎么维护,就连车友俱乐部里别人说的黑话,都听不懂。”

EVE LOM并非逸仙电商的第一次海外“买买买”,也不是最后一次。

早在2020年,逸仙电商就完成了对法国高端药妆品牌“科兰黎”的收购,这一品牌与雅漾属于同一家母公司,已有40多年的历史,在意大利、西班牙、俄罗斯等全球多个国家的2000家药店都有销售。

科兰黎旗下销量最好的“抗氧1号VC精华”是一款次抛产品,一盒12组,每组0.8ml,价格790元,算下来用一次就要花66元,是绝对的“贵妇级产品”。

随后,完美日记又收购了台湾功能护肤品牌达尔肤的中国大陆业务。相比前两个高端品牌,达尔肤在价格上没有那么贵,但是,它在“刷酸”这一护肤流派中有着重要地位。

对于护肤产品而言,全球最大的增量市场都在中国,在一些行业人士看来:“半死不活的海外小众专家品牌,在对中国市场的know how上,显然是拼不过本土玩家。能在竞争中险胜的人,一定是那个最了解目标用户的操盘手,拼的是认知,不可能是老外团队。”

如今,距离这些收购落地,已经1~2年的时间。

曾将完美日记“奇迹般”打爆的逸仙电商,会是那个合格的“中国操盘手”吗?

“买买买”的路径迭代

2019年的最后一天,高瓴资本的张磊在日本北海道二世古雪场,对逸仙电商CEO黄锦峰说,中国一定有机会诞生新的欧莱雅。

当时的黄锦峰,确实有着令人艳羡的资本——刚刚创立2年的“完美日记”品牌,在当年双11,超越美宝莲、欧莱雅等国际大牌,包揽了天猫全年大促彩妆冠军,登顶天猫双十一彩妆榜的国货品牌,实现国货彩妆品牌首个“大满贯”。

在员工数量上,逸仙电商也从2019年初的300人,扩张到了年底的2100人。增长的员工主要是线下柜员的BA。当时完美日记就开始思考,全网已经2000多万粉丝,当流量红利逐渐消弭,下一个增长点在哪里?线下门店被寄予厚望。

也是在2019年,完美日记开始多品牌布局。

这一时期的逸仙电商,并购对象还是以同样面向年轻人的国内新品牌为核心,例如,国产彩妆品牌“小奥汀”。

小奥汀以环保指甲油起家,其特点是天然环保成分,无化学添加剂,无味、干得快,而且可以直接撕掉,不需要卸甲油。这样的定位在当时被国际市场认为是美甲的大方向,甚至国际巨头雅诗兰黛也曾经想买下小奥汀的配方。

2020年6月,完美日记的多品牌战略布局下,又孵化了新的护肤品牌“完子心选”。

这个品牌的推出主要是完美日记研发团队发现,原有的粉丝中很多存在问题肌用户。随后,逸仙电商与Intercos莹特丽护肤研发部共同开发了一款以“完子心选”命名的神经酰胺“小奶瓶”保湿水。

至此,逸仙电商从最初的彩妆品牌延伸到了护肤领域。此后又在保湿水的基础上,增加了面膜、面霜、洁面乳等多个系列护肤。

不过,与完美日记和小奥汀相比,完子心选在品牌声量上,都不如前两者那般大放异彩。

毕竟,不像国产美妆领域没有巨头,国产护肤品领域已经是巨头林立。

一个重要的转变,发生在逸仙电商在2020年完成上市融资之后,从那时起,逸仙电商的并购转而瞄向海外,目标——高端护肤品、小众专家牌。

最先并购的科兰黎,是法国一个高端药妆品牌,妥妥的“贵妇级”产品。

主打的抗氧化VC次抛精华,10ML左右的价格就高达790元,主打20%浓度的VC美白,需要先建立耐受,再逐步使用。

在“早C晚A”的风越刮越大的当下,无论是Murad等海外大牌,还是珀莱雅等国产品牌,都诞生了相应“爆款”产品,相比之下,科兰黎强调高浓度的VC精华次抛,走了更加高端的“贵妇路线”,虽然价格不菲,但依然收获了众多好评。

这之后收购的台湾品牌达尔肤,则是走了另一个“刷酸”的流派。

“刷酸”具有一定的风险,如若“刷酸”不当,会对皮肤造成损害,甚至烂脸。因此在选用酸类护肤品时,一定先要做好功课,必要时咨询专家和专业医生。

然而,“刷酸”颇为直接的功效,也让不少消费者趋之若鹜。魔镜数据显示,“刷酸”产品一年有10亿市场空间,在天猫淘宝平台上,杏仁酸2021年销售额直达2.52亿元。而达尔肤的主打产品,正是以“杏仁酸”为主要卖点。

与科兰黎不同,达尔肤在价格和品牌上都更加亲民。它创立于2003年,有行业人士表示,“这是我从高中时候就开始用的牌子”。

最重要的收购,还是要数EVE LOM。

它主打的卸妆膏产品,全球每年销量在1.1亿-1.2亿左右。与其他功能单一的卸妆膏不同,EVE LOM产品内含有丁香油、尤加利油、埃及洋甘菊、可可脂等成分,使它除了卸妆的功能以外,还有修复和疗愈功能。因此被很多博主推荐。

一家美妆MCN的高端护肤品选品负责人表示,EVE LOM在卸妆膏领域,品质和品牌调性都很好,属于“大气层”产品。

在他看来,逸仙电商收购的这些护肤品牌,基本都是“小众专家牌”。虽然并不像雅诗兰黛、欧莱雅旗下的很多品牌那样家喻户晓,但分布于各个垂直赛道,都有自己独特的技术路线或是成分路线,并且,口碑都不差。

“二次创业”

今年,可能是逸仙电商自诞生以来最纠结的一年。

在2022年Q1财报发布的第二天,逸仙电商创始人、董事长兼CEO黄锦峰披露了公司未来5年规划,团队将开启“二次创业”,努力盈利,完成全面转型,从“求速度”到“求质量”发展。

具体来说,主要是两大措施,一是“降脂增肌”,也就是控制营销投入、加码研发;二是提升高端护肤品的销售占比,做大“第二曲线”的规模。

这里的“第二曲线”,正是包括了科兰黎、eve lom 、达尔肤等多个品牌的护肤品业务。

从今年Q1的财报来看,作为逸仙电商的第二增长曲线,公司护肤品牌总净收入从去年同期的1.084亿增长至1.82亿,占总收入比例从7.5%上升至20.5%。

更重要的是,这些收购来的海外大牌,正在逐步扭转逸仙电商此前给人留下的,擅长经营“大牌平替”“网红品牌”的印象。

事实证明,逸仙电商放弃平替,走大牌路线是对的。

目前,国内的大牌平替产品几乎都面临无利润可赚的局面,主要原因是,各大国际品牌为了增加销量,也加入到中国新媒体宣传和直播带货的竞争洪流中,并且愿意在价格上做出让步,与之争夺市场。

“现在大品牌一般都有高中低不同的产品线,连学生都用YSL,雅诗兰黛这些品牌。618或者是双11大牌打折更狠,花个大几百块钱就能囤下半年用的护肤品。几乎同样的价格,为什么不买大牌而买平替?”有美妆领域的从业者这样表示。

此前,曾经有人质疑,逸仙电商可能很难同时运营好多个高端品牌。毕竟,公司以前的销售渠道主要是社交平台,主要客户群体是年轻人。

在微信上搜索“完美日记”就能搜出“完美日记宠粉联盟”“完美日记美妆乐园”“完美日记颜习社”“完美日记生活馆”等超过50个微信公众账号。用户关注账号后,新用户可以0元抽奖,获得免费赠送,还可以添加客服“小完子”进入各种福利群,领券、返现和满减。

部分公众号截图

在过去的几年中,完美日记靠着投放拉新+私域复购的模式,年销售总额达30亿。

但很显然,这种销售方式并不适用于高端护肤品。高端护肤品面对的是人群是贵妇,与此前产品在人群、传播方式和销售方式上存在很大区别。而当初,逸仙电商不管是收购EVE LOM还是科兰黎,都曾经表示要帮助他们打开中国市场。

出人预料的是,目前的几款高端品牌通过逸仙电商的运营,在销量和品牌方面都超出了收购前的预期。

“逸仙电商在修一条高速公路,这个高速公路就是品牌建设的基础设施,包括全渠道运营、供应链、数据库,以及公司内部提升企业运营效率的一些内部插件或者系统。完美日记是我们在这条高速公路上跑的第一辆车,然后其他品牌再跑的时候,就可以一直沿着跑下去。”完美日记方面表示。

想要逆风翻盘,需要同时打开这几款高端品牌的中国市场,这并不容易。

EVE LOM、科兰黎、达尔肤等品牌,早已是各大头部KOL直播间的常客,在抖音、小红书等社交媒体,品牌种草笔记也已是铺天盖地。

在北京SKP,一楼北门门口的第一个柜台,就是EVE LOM,代言人杨洋的大幅招贴画每日迎来送往。

剁椒TMT在逸仙电商原有的微信社群渠道中发现,有不少人在询问,达尔肤是否能够消除皮肤红肿。可见,后来收购的品牌也在使用完美日记此前搭建的渠道。

除了原有的渠道以外,完美日记还在同时开发抖音、得物等新电商渠道。

其中,公司旗下多个护肤品牌均取得高于整体大盘的增长。比如,法国科兰黎Q1全渠道销售额同比增长超过60倍;EVE LOM中国区业务Q1全渠道销售额同比增长145%;达尔肤Q1销售额同比增长120%。

这些护肤品牌从增长到成为逸仙电商的利润贡献者,成为公司未来可持续发展的动力。“从内部来看,我们做的是多品牌集团,目前需要应对的问题是,内部资源被摊薄后的发展和调整。”逸仙电商向剁椒TMT表示。

“中国欧莱雅”之梦

通过收购海外品牌,不足自身短板,已经成为中国品牌一种比较流行的做法。

最近,李宁以8.3亿的低价“抄底收购”百亿级体量的百年“大品牌”Clarks的控制权。Clarks成立于1825年,距今将近200年的历史,属于典型的家族企业,最辉煌时期号称每分钟卖出103双鞋。

在次之前,安踏也通过并购斐乐、迪森特、始祖鸟等海外知名运动品牌,成功超越李宁和阿迪,长期坐在运动品牌企业头把交椅上。

2021年,安踏营收将近500亿,同比增长38.9%,连续8年保持增长。其中,斐乐中国实现了218亿收入。相比2009年仅仅0.77亿的销售额,增长将近300倍,占安踏集团总营收44.2%。

这些巨头收购海外品牌带来的双赢,展示了中国品牌的资金实力,也带动了中国品牌跨境并购的热潮。

在美妆护肤领域,相比此前国际美妆公司占主导,大肆收购中国美妆品牌,近年来,不少中国企业通过收购/入股,以及设立产业基金等方式,在海外开启“买买买”模式,成为美妆资本界新玩家。

复星集团、珀莱雅、拉芳家化分别以设立产业基金的形式,投资收购境内外优质化妆品品牌公司。其中复星集团旗下中国动力基金CMF相继投资收购了韩国创新美妆企业Nature&Nature、护肤品牌公司 WEI Beauty。

数据显示,2019年全球功能性护肤市场规模达3385亿元,其中中国市场达740亿元,同比增长9.8%,预计在2023年市场规模有望达到1294亿元。

不过,从公司发展来看,如何在后续的经营中实现收购品牌的增值,并贡献越来越高的收入,成为那些跨境并购开辟第二增长曲线的新考验,否则收购品牌的亏损反而会成为拖累。

这同样是摆在逸仙电商面前的难题。

过去几年,逸仙电商在美妆领域取得的成绩或许在很长时间内都没有其他品牌能打破,但它距离一家顶级的美妆集团究竟还有多远?

要想做成一家真正的一线大品牌,时间和资本的投入缺一不可。欧莱雅从一家染发公司变成全球的美妆集团用了将近一个世纪,但逸仙电商从成立到现在还不到6年时间。

而且,逸仙电商的高额营销费用依然是它达到目标的一大路障。营销费用吃掉了大部分的利润,卖得越多,亏损就越大。

根据财报显示,逸仙电商的毛利率在66.8%,但营销费用率却是68.6%。这就意味着,公司每赚66.8块钱的毛利,就需要花费68.6块钱的广告费。

显然这样的模式是不可持续的。但如果一旦停止营销费用的大面积投入,产品销售额能否保障也需要打问号。

更重要的是,在欧莱雅集团旗下,兰蔻、科颜氏、卡诗、欧珑等品牌,几乎都是各个领域的佼佼者,而逸仙电商旗下,用户心智最成熟的产品目前还只有完美日记,各个新品牌的发展才刚刚开始。

从这点上来看,逸仙电商要成为“中国欧莱雅”还有很长的路。

24小时热榜

24小时热榜

热门视频

热门视频