出品/壹览商业

作者/成如梦

编辑/木鱼

小零食撬动大市场。

随着新兴零售渠道快速兴起,零食行业的发展突飞猛进,各种零食品类花样百出,零食开始成为近两年快消品中最有活力的行业之一。

据壹览商业不完全统计,2021年零食行业的市场规模达到14015亿元,有57家零食企业获得超38亿元融资,零食行业整体欣欣向荣,新品牌不断涌现。

与此同时,老品牌也面临新挑战,在经历爆火阶段之后,网红零食们也纷纷开始过气,失掉了原本的竞争力。比如2021年营收排名第一的三只松鼠宣布全面暂停门店扩张,并且大力度关停不符合长期定位、业绩不佳的门店,线下业务受阻。

那么零食行业到底如何,壹览商业通过对17家零食类上市企业过去一年的财报进行分析,来揭秘零食行业头部公司的真实现状。

三只松鼠贬值最快

据壹览商业统计,2021年17家零食类上市企业一共实现营收623.24亿元,其中营收排名前两位的分别是三只松鼠与良品铺子,营收分别为97.7亿元、93.24亿元,占比超过30%。

2021年17家零食类上市企业净利润一共达到51.99亿元,平均净利润为3.05亿元,其中净利润超过平均值的只有排名前三位的绝味食品、洽洽食品和桃李面包,净利润分别为9.81亿元、9.29亿元、7.63亿元,两极分化明显。

截至6月20日,17家零食上市公司总市值为1576.18亿元。其中市值最高的前五家公司占总体市值的64%,也是仅有的市值过百亿的五家企业,分别为绝味食品、洽洽食品、桃李面包、良品铺子和盐津铺子,市值分别为:305.46亿元、283.72亿元、208.23亿元、105.38亿元和104.67亿元。绝味食品是市值最高,且净利润最高的零食企业。

值得一提的是,营收排名第一的网红零食三只松鼠,市值目前只有91.55亿元,不到绝味食品的三分之一,净利润也不到二分之一。作为互联网休闲零食行业第一股,三只松鼠巅峰时期市值曾超350亿元。

壹览商业认为,近两年来,线上流量成本越来越贵,获客成本水涨船高,加上线下渠道受阻,这些都是资本市场对三只松鼠不看好的重要原因。

有友食品最会赚钱

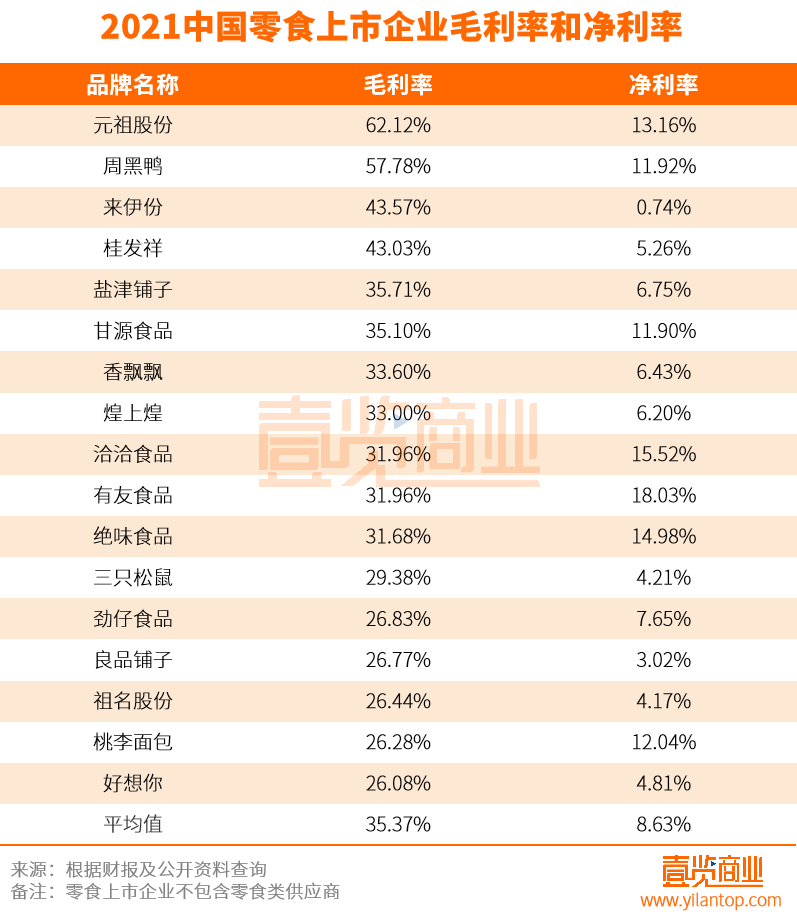

一般来说,一家企业的毛利率较高反应了这家企业的产品具有持续的竞争优势,代表消费者愿意付出比同类商品更高的价格,来购买这家公司的产品。而净利率则反映了一家企业的综合管理水平。

据统计,17家零食类上市企业的平均毛利率为35.37%,毛利率超过平均值的企业只有五家,分别为元祖股份、周黑鸭、来伊份、桂发祥、盐津铺子,毛利率分别为62.12%、57.78%、43.57%、43.03%、35.71%。

17家零食类上市企业的平均净利率为8.63%,净利率超过平均值的企业有七家,其中排名前三的分别为有友食品、洽洽食品和绝味食品;净利率分别为18.03%、15.52%、14.98%。

值得注意的是,毛利率最高的两家企业,元祖股份与周黑鸭,净利率却并不高,分别为13.16%、11.92%,只排在第4名和第6名,这和两家企业的经营模式有关。元祖股份与周黑鸭的运营模式均采用的是线上线下一体化运营,线上线下互相引流,但主战场都在线下。线下想扩大规模就需要不断开店,开店就意味着继续增加销售人员,销售费用随之提高,元祖股份与周黑鸭2021年的销售费用率分别为38.85%、37.8%。所以尽管毛利率高,但销售费用也高,直接导致了净利率一般,为13.16%和11.92%,仅略高于行业平均水平。

值得一提的是,来伊份的毛利率为43.57%,排名第三,但净利率仅为0.74%,排名倒数第一。

从财报看,来伊份的毛利率虽高,但费用类支出过高,其中,2021年销售费用13.57亿,占比32.53%,管理费用4.8亿,占比11.51%,费用过高直接导致来伊份净利率减少,远低于平均水平,这从某种程度上也说明了来伊份的整体经营效率较低。

良品铺子负债率最高

17家零食类上市公司的资产负债率平均值为33.35%,最高的是良品铺子,资产负债率为60.33%,相较于去年增加了10.19%。据悉,良品铺子2021年新增门店619家,固定资产相较于去年增加了12.9%,这可能是推高资产负债率的主要原因。资产负债率最低的是桂发祥,仅为8.65%,从负债率来看,这家老牌零食公司业务扩张相对保守。

良品铺子、盐津铺子、三只松鼠等7家公司的资产负债率高于40%,处于行业较高的水平,但同时说明这几家企业规模较大,可以举债经营;周黑鸭、绝味食品、煌上煌等10家公司的资产负债率则低于40%,且流动比率高,短期无资不抵债的风险。

值得一提的是,17家上市企业的流动比率均值为3.51,行业整体是一个比较健康的状态。只有盐津铺子的流动比率较低,说明公司的短期偿债能力可能存在一定问题。

元祖股份销售成本最高

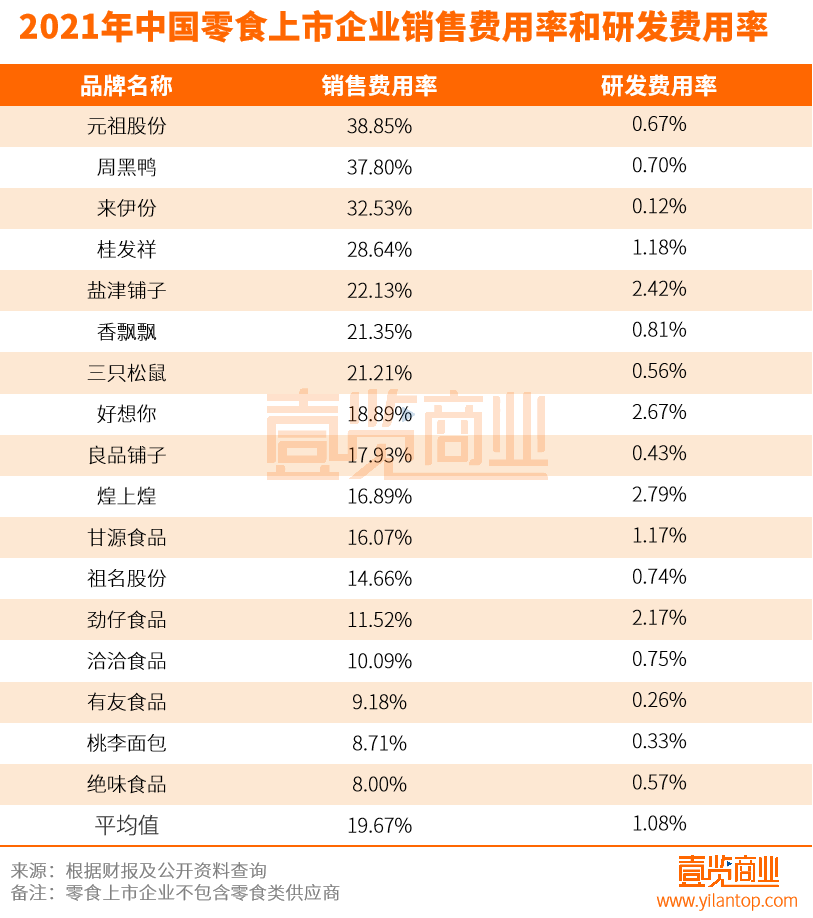

过去一年,17家零食类上市公司的销售费用一共为115.12亿元,平均销售费用率为19.67%;在研发上一共花了4.79亿元,平均研发费用率为1.08%。

其中销售费用率最高的是元祖股份、周黑鸭和来伊份,分别为37.85%、37.80%、32.53%,销售费用为10.04亿元、10.85亿元、13.57亿元。而我们印象中的曝光率较高的网红零食三只松鼠和良品铺子销售费用分别为20.72亿元、16.72亿元,费用虽高,但销售费用率处在平均值左右,分别为21.21%、17.93%。

元祖股份2021年销售费用同比增加11.78%,对此元祖股份表示这部分增加主要为用人费用的增加(本年度的加薪及去年同期有社保的减免);周黑鸭2021年销售费用同比增加24.74%,对此周黑鸭表示主要是整体销量增加、新加工工厂投产后折旧增加以及劳动成本的总体上涨所导致;来伊份2021年销售费用同比增长3.68%,对此来伊份表示主要是加大业务宣传力度,业务宣传服务费增加所致。

研发费用率最高的是煌上煌、盐津铺子和好想你,分别为2.79%、2.67%、2.42%,研发费用为0.65亿元、0.55亿元、0.34亿元。

一向标榜自己为高端零食品牌,用心专注消费者的良品铺子,研发费用仅为0.40亿元,占比0.43%,低于平均值的1.08%。但值得注意的是良品铺子的研发费用相较于去年,同比增长了17.64%,确实有加重资金在研发方面的投入,但相对于高端零食来说还有很长一段路要走。

香飘飘最舍得给钱

一般来说,人均贡献代表了企业内人均创造的增加值,人均薪水代表了在过去一年员工平均所得的货币工资额。

据壹览商业统计,2021年度,17家企业一共有员工78247人,一共创造营收623.24亿元,人均创造营收79.65万元;企业一共发放薪水79.72亿元,人均薪水为10.19万元。

人均贡献营收最高的的三家企业分别为三只松鼠、绝味食品和洽洽食品,分别为211.79万元、134.95万元、123.17万元,这说明这三家企业的员工创造的价值最多,员工效率最高;人均贡献营收最低的三家企业分别为好想你、桂发祥和祖名股份,分别为50.14万元、36.55万元、27.66万元,说明这三家企业的员工平均创造的价值最低,整体产出效率低。

人均年薪最高的三家企业分别为香飘飘、煌上煌、元祖股份,分别为16.05万元、12.55万元、12.52万元;人均年薪最低的三家企业分别为良品铺子、好想你、祖名股份,分别为7.94万元、7.71万元、6.50万元。

值得一提的是,其中元祖股份的的人均贡献营收在17家企业中排名14,但人均薪水排名第三,对打工人来说,可能是“事少钱多”性价比最高的一家企业;

与之相反的是良品铺子的人均贡献营收在17家企业在排名第6,人均薪水排名15,一定程度上,员工创造的价值没有很好地回馈到员工身上;

有意思的是,好想你和祖名股份人均薪水倒数前三,人均贡献营收也是倒数前三,到底是低工资造就了低创收,还是低创收导致了低工资,这个问题值得两家企业好好思考。

零食届章燎原收入最高

据壹览商业统计,17家上市公司的高管一共257人,2021年度,企业一共发放薪资79.72亿元,高管们一共取得薪资1.04亿元,平均年薪为40.34万元,高管们的年薪占了总体年薪的1.3%(周黑鸭因数据原因未参与统计)。

2021年薪酬超过100万元的高管有28人,薪酬超过200万元的仅5人,其中薪资最高的为三只松鼠的董事长章燎原,年薪376.43万元。

薪资最低的为甘源食品的独董汤正梅、刘江山、张锦胜,年薪均为0.83万元(剔除2021年末任职的高管)。

值得一提的是,高管薪酬排行前五名的有两名来自于良品铺子,而刚刚良品铺子还在人均员工薪水排名倒数前三名的榜单。

8090后逐渐上位

据壹览商业统计,整个零食行业的高管团队年龄相对偏大,平均年龄为47.60岁。其中平均年龄在50多岁的企业一共有5家,平均年龄在40多岁的企业一共有11家(周黑鸭因数据原因未参与统计)。

高管团队平均年龄最大的企业为煌上煌、祖名股份、元祖食品,分别为56.84岁、54.57岁、53.4岁。高管团队平均年龄最低的前三名分别为三只松鼠、劲仔食品、好想你,分别为40.78岁、43岁、44.23岁,带互联网属性的几家企业高管年龄明显偏轻。

年龄最小的20个高管里面,有7个在三只松鼠任职,5个在劲仔食品任职,这2家企业的管理层年轻人最多。香飘飘的蒋晓莹是第一个进入企业核心管理层的90后(三只松鼠刘丛丛为监事)。

最后:总体来说,17家零食上市公司2021年的营业收入只占了整体零食行业规模的4.45%,头部效应并不明显。行业整体的工资偏低,对年轻人的吸引力并不高。

我们耳熟能详的一些网红零食,三只松鼠、来伊份频频遇见新问题,产品同质化导致缺乏核心竞争力,缺乏标准的供应链导致食品安全问题等。反而是一些老品牌,比如洽洽食品、甘源食品,整体走得较稳。

但对于零食行业来说,虽然大众的消费需求在逐步提高,但市场过于分散,集中度不高,真正的巨头还未出现,如何提高自己的不可替代性,扩大市场份额,才是各家企业目前真正需要考虑的问题。

24小时热榜

24小时热榜

热门视频

热门视频