来源/洞察IPO

作者/苏杭

传闻,1987年,台湾“春水堂”的一名店员无意间调配出了第一杯珍珠奶茶,从此奶茶风靡了全国,并逐步发展成为如今的茶饮行业。

日前,由台湾黄国晃、林丽玲夫妇控制的茶饮原料生产商,苏州鲜活饮品股份有限公司(以下简称“鲜活饮品”)向深交所递交了主板上市申请,长江证券为其保荐人。

作为蜜雪冰城、古茗等茶饮品牌的供应商,鲜活饮品借力大客户实现了营收净利双增,但近几年茶饮品牌成本收缩,鲜活饮品毛利率下滑,产能利用率下降,“躺赚”时代或将结束。

客户较为集中 有公司未成立即成大客户

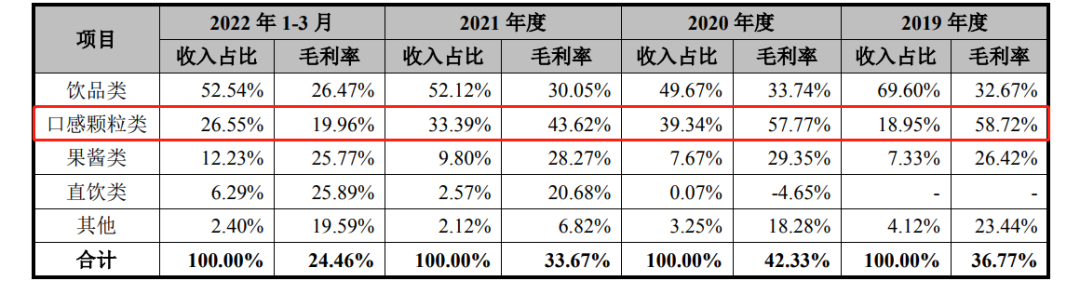

作为一家新茶饮综合解决方案的原料供应商,鲜活饮品主要从事饮品类、口感颗粒类、果酱类和直饮类等产品的研发、生产和销售。

1990年,黄国晃在台湾创办鲜活实业有限公司,研发各种蒟蒻衍生食材。

1998年,早已看中大陆市场的黄国晃在江苏省昆山市成立鲜活实业(昆山)食品工业有限公司(现更名为鲜活食品(昆山)有限公司,为鲜活饮品全资子公司),开始生产果汁。

2009年,鲜活饮品成立,主要生产浓缩果汁、果粒、果粉等茶饮原料,据黄国晃接受采访时透露,鲜活饮品在奈雪的茶、喜茶、贡茶、快乐柠檬等品牌早期就成为其供应商。

目前,鲜活饮品已进入众多知名品牌的供应链中,包括蜜雪冰城、书亦烧仙草、CoCo都可、古茗、沪上阿姨、7分甜、乐乐茶、阿水大杯茶和巡茶等新茶饮企业以及瑞幸咖啡和盒马鲜生等新零售企业。

受益于新茶饮市场的蓬勃发展,2019年-2021年,鲜活饮品分别实现营业收入7.87亿元、8.12亿元、10.64亿元,同期净利润分别为1.28亿元、1.79亿元、1.88亿元。

2022年第一季度,鲜活饮品业绩严重下滑,营业收入仅2.01亿元,其中主营业务收入1.99亿元,同比减少-14.06%,净利润仅余1521.01万元。

报告期内,鲜活饮品的前五大客户中就包括巡茶、古茗、蜜雪冰城、瑞幸咖啡等品牌。

报告期各期,前五大客户收入分别为2.36亿元、2.9亿元、4.18亿元及9523.09万元,占主营业务收入的比重分别达到30.04%、35.96%、39.63%及47.92%。

尤其是2021年,蜜雪冰城全资子公司上岛智慧供应链有限公司成为了鲜活饮品的第一大客户,销售金额达到1.65亿元,占主营业务收入的比重达到15.66%。2022年1-3月,向上岛智慧供应链有限公司的销售金额达到5018.13万元,收入占比更是上升至25.25%。

值得注意的是,2019年,武汉鲜泰嘉合餐饮管理有限公司为鲜活饮品的第五大客户,销售金额为2059.68万元,占收入的比例为2.62%。

图片来源:鲜活饮品招股书

但国家企业信用信息公示系统显示,这家公司2020年1月7日才成立,也就是说其在未成立时就已经成为鲜活饮品的大客户。

图片来源:国家企业信用信息公示系统

产能利用率下降 供应商也是竞争对手

此次发行,鲜活饮品计划募资4.5亿元,其中约4亿元将用于生产基地建设项目,5000万元用于补充流动资金。

不过,不论是补流,还是产能建设,鲜活饮品的急迫性都并不强。

2021年5月、7月、12月,鲜活饮品分3次共分配股利4.38亿元,占2021年净利润的232.76%,占2019年-2021年净利润总和的88.37%,一年就将近三年的净利润分红殆尽。

受此影响,2021年期末,鲜活饮品的现金及现金等价物余额从前一年期末的4.47亿元下降至3.14亿元,并于2022年第一季度末进一步下降至1.65亿元。

产能方面,鲜活饮品的产能利用率逐年下降,报告期内分别为93.59%、72.84%、79.24%、59.73%,但产销率却不见明显上升,饮品类、果酱类产销率甚至逐年下降,产能增长大幅超过销量增幅,销路打不开却仍一味扩产。

图片来源:鲜活饮品招股书

同时,其存货也逐年上升,报告期各期账面价值分别为5218.36万元、7294.78万元、1.04亿元及1.13亿元,占各期末总资产的比例分别为7.15%、9.05%、9.53%及10.12%。

产能利用率的下降,与行业越发激烈的竞争密不可分。

2019年、2020年,田野创新股份有限公司(以下简称“田野股份”)分别为鲜活饮品的第三、第四大供应商,采购金额分别为1995.66万元、1225.87万元,占总采购金额的比例分别为4.82%、3.15%。

田野股份为一家热带果蔬原料制品生产商,主要经营原料果汁和速冻果蔬等,为鲜活饮品的上游供应商。

2019年,鲜活果汁曾为田野股份第三大客户,但随后奈雪的茶、茶百道等新式茶饮品牌出现在田野股份的大客户名单中,鲜活果汁的大客户位置也随之被取代。

招股书中,田野股份已被鲜活果汁列为同行业可比公司,由供应商摇身一变成为了竞争对手。

虽然田野股份不见得是从鲜活饮品手中抢到了奈雪的茶、茶百道等客户,但供应商变竞争对手,也不难看出在亟需降本增效的现状下,茶饮品牌缩短供应链条,与原料供应商加深合作的趋势。

茶饮品牌求降本增效 供应商“躺赚”时代结束

新式茶饮概念自出现以来始终处于市场关注的风口浪尖,尤其是曾几何时喜茶、一点点们门口排起的长队,让资本嗅到了机会。

不过,茶饮品牌发展多年,热度是有了,但钱仍然没赚到。尤其在奈雪的茶赴港上市后,连年亏损的经营状况才扒开了新式茶饮繁荣表象背后的秘辛。

与此同时,田野股份、恒鑫生活、南王科技、佳禾食品、宝立食品、三元生物等茶饮品牌的供应商则带着优异业绩先后上市。

不过,供应商们躺着赚钱的好日子或许已成为过去式。

过去几年,新式茶饮在资本的助推下大肆扩张,目光大多放在门店规模、稀奇口味、IP联名等方面,但随着疫情影响以及融资遇冷,近期,“卷成麻花”的茶饮们终于向价格挥起了改革的镰刀。

2022年年初,喜茶、奈雪的茶等先后降低产品价格。近日,喜茶、奈雪的茶、茶百道、古茗、蜜雪冰城、书亦烧仙草等多个茶饮品牌结成联盟,集体抵制外卖平台的满减折扣。

想要降本增效,向上游供应商“开刀”必不可少。而供应商们面对茶饮品牌,议价能力则明显不足。

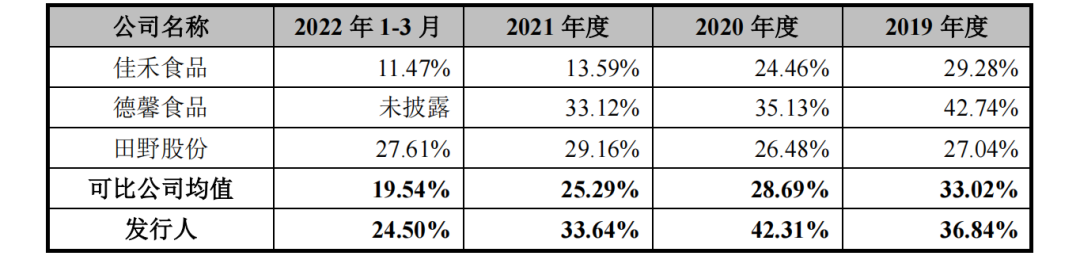

报告期内,鲜活饮品的综合毛利率分别为36.84%、42.31%、33.64%和24.50%,自2021年以来呈现一定的下滑趋势。

其中尤以口感颗粒类产品最甚,报告期内毛利率分别为58.72%、57.77%、43.62%及19.96%。

其他产品毛利率下滑大多是因为销售单价增幅不及单位成本增幅,而口感颗粒类产品则不仅单位成本上升,销售单价更是大幅下滑。对于这种形势,鲜活饮品则直接将原因指向了市场竞争加剧。

图片来源:鲜活饮品招股书

面临这种困境的并非鲜活饮品一家,报告期内,同行业的佳禾食品、德馨食品也都经历了毛利率的大幅下滑,除了行业内竞争激烈,下游茶饮品牌传导而来的压力想必也是重要原因。

图片来源:鲜活饮品招股书

除了向供应商压价,不少茶饮品牌直接布局上游原料供应也对供应商们产生了一定程度的威胁。

尤其是鲜活饮品最大的客户蜜雪冰城,营业收入本就以向下游加盟商提供原料为主,IPO更是计划投资30亿用于生产建设项目。

24小时热榜

24小时热榜

热门视频

热门视频